はじめに

皆さんも記憶に新しいと思いますが、2019年10月に消費税率が飲食料品など一部のものを除いて、8%から10%に引き上げられました。実は、この時にこっそりと「インボイス制度」と呼ばれる新たな消費税に関する仕組みが導入されることが決まりました。

あれから2年が経過しましたが、ようやくこの「インボイス制度」が認知されてきたようで、先日もお客様のお店に伺った際に、たまたまそこに来店していた個人事業主のクリエイターさんからも「「インボイス制度」って何ですか?」ということを聞かれ、個人事業主の皆さんにもこの仕組み(のやばさ)が徐々に伝わってきている段階なのかなと感じています。

インボイス制度って何?

そもそも「INVOICE」という英語は一般的に「請求書」「納品書」を意味しますが、消費税の観点からは、インボイスは、「「きちんと」消費税が記載された請求書や領収書」の意味でつかわれます。

このきちんとした請求書や領収書のことを「適格請求書等」と呼び、今後は、消費税の計算上、この「適格請求書等」と「それ以外の(きちんとしていない)請求書等」を分けて取り扱います、というのが「インボイス制度」のざっくりとした内容となります。

これだけ聞くと個人事業主や小規模企業の皆さまにとっては、「いや、いままでも「きちんと」消費税記載した請求書発行しているし・・・」とか「消費税を納税していないから関係ないのでは?」などと、どんな影響があるのかよく分からないと思いますが、「インボイス制度」は、外側は何の害もなさそうに見えて、実は中身にこっそりと毒を持っているのです。

インボイス制度はいつから?

そんな得体の知れない「インボイス制度」は2023年10月から始まります。まだ開始まで2年近くありますが、今のうちから仕組みを理解して、自分の事業にどのような影響があるかを確認し、今後の対応を検討していくことが大切です。

個人事業主、小規模企業への影響

消費税の仕組み

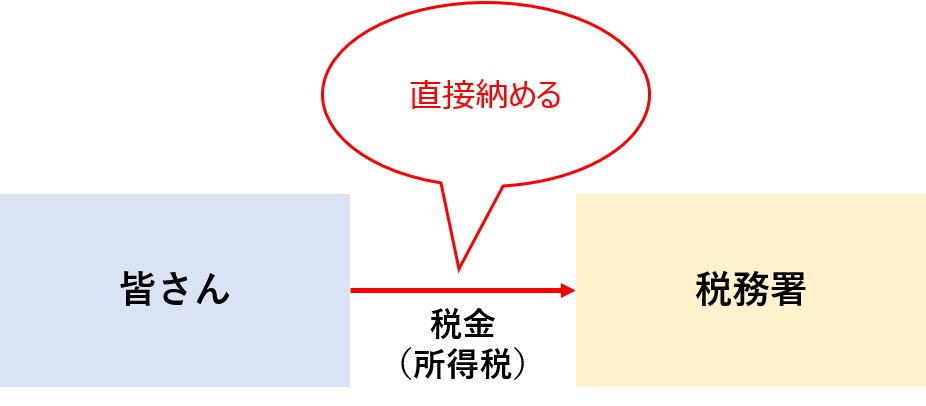

そもそも、所得税や法人税などは皆さんが直接お金を税務署に納めていると思いますが、これらは「直接税」と呼ばれます。

これに対して、消費税は、皆さんがものやサービスを購入した際、その代金を払うときに代金と一緒に税金を売り手に払い、売り手は皆さんから預かった税金を一旦預かったうえで、皆さんの代わりにまとめて税務署にお金を納める仕組みで、このように皆さんが直接税務署に税金を納めず、誰かを仲介して納める税金のことを「間接税」と呼びます。

消費税は、ものやサービスを消費する消費者たる買い手が支払う税金なのですが、いちいち消費するたびに税務署が皆さんから税金を徴収するのは大変なので、売り手が消費者から預かった税金をとりまとめて納付することにしています。

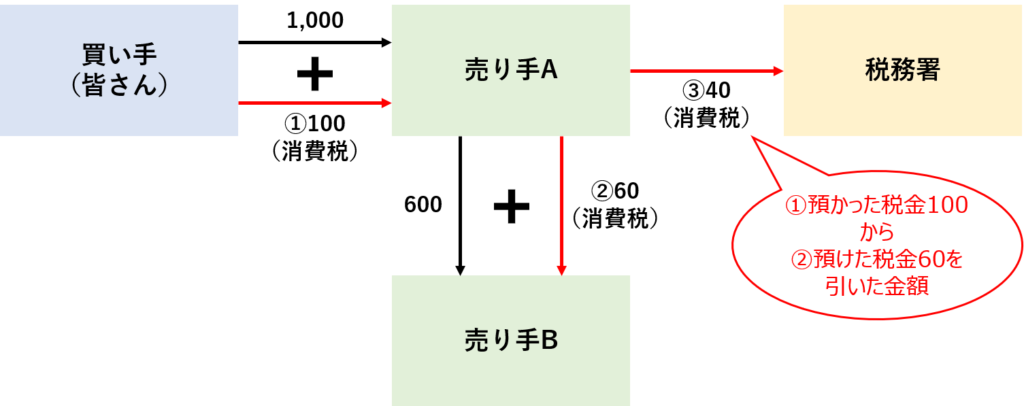

ここで「売り手」は、「買い手」にものやサービスを売るだけではなく、通常、その販売に必要な仕入や経費として、別の「売り手」に代金を支払っており、その際にはもちろん消費税を支払っています。

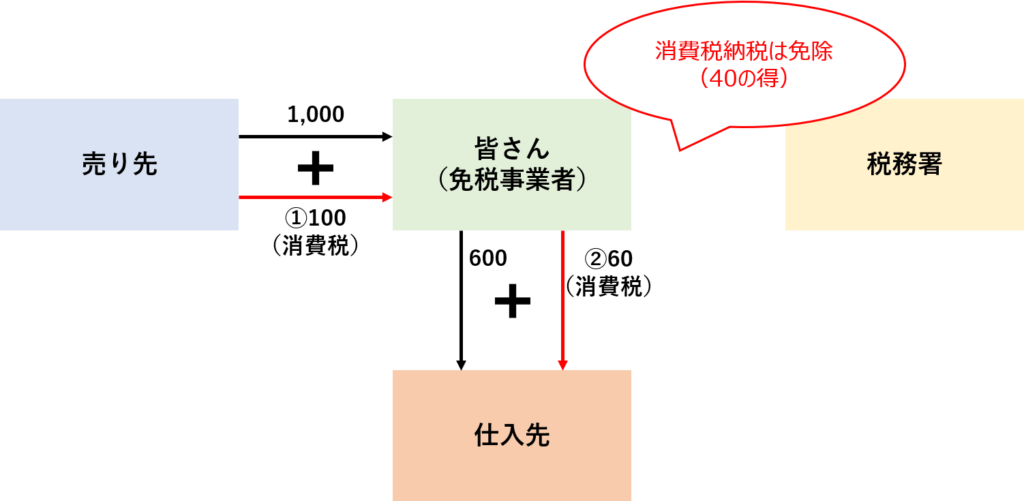

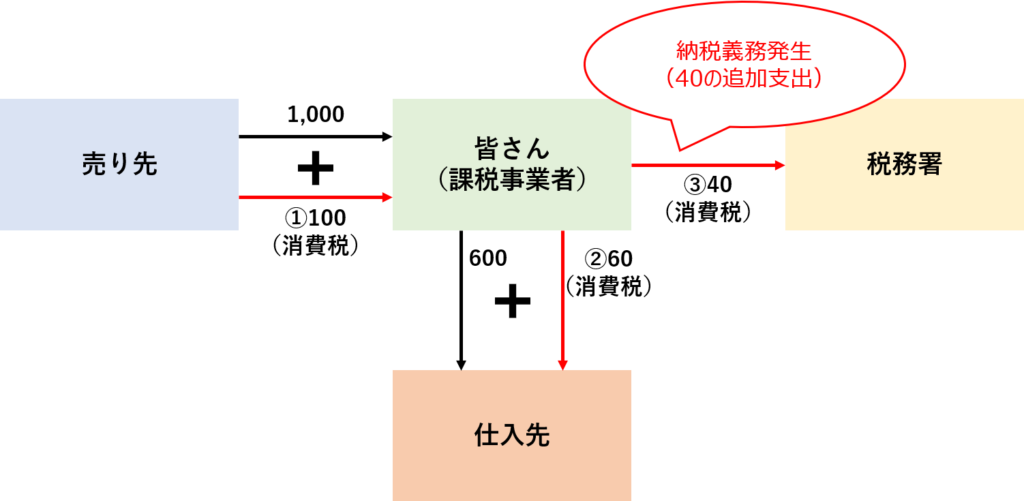

上の図で言えば「売り手A」は、1,000の売上に係る代金を受け取る際に100の消費税を預かっていますが、仕入先である「売り手B」へ仕入代金600を払った際に60の消費税を預けています。

消費税の仕組みにおいては、「売り手A」が税務署に納めなければいけない消費税の金額は、「預かった」消費税100から「預けた」消費税60を差し引いた40であると計算されることになっています(この仕組みによって、消費税が二重払いとなることを回避しています)。

このように、「預かった」消費税から「預けた」消費税(=仕入をしたときに払った消費税)を差し引くことを、税金用語では「仕入税額控除」といいます。実は、この「仕入税額控除」こそが今回の「インボイス制度」の最大のポイントとなります。

仕入税額控除ができなくなる?

少し回り道をしましたが、こうした消費税の仕組みにおいて、2023年10月からインボイス制度が開始されると、仕入先から「インボイス(適格請求書等)」を入手しないと「仕入税額控除」が認められなくなる、つまりその分消費税を多く払うことになります。

ここまで読んでいただいた個人事業主や小規模企業の皆さんから、「いや、そもそもうちは売上も1,000万円以下で免税事業者で消費税を納めていないから影響ないんじゃないの???」という疑問の声が聞こえてきそうなのですが、確かに自分が消費税を納めていない場合は、一見関係なさそうに思えます。

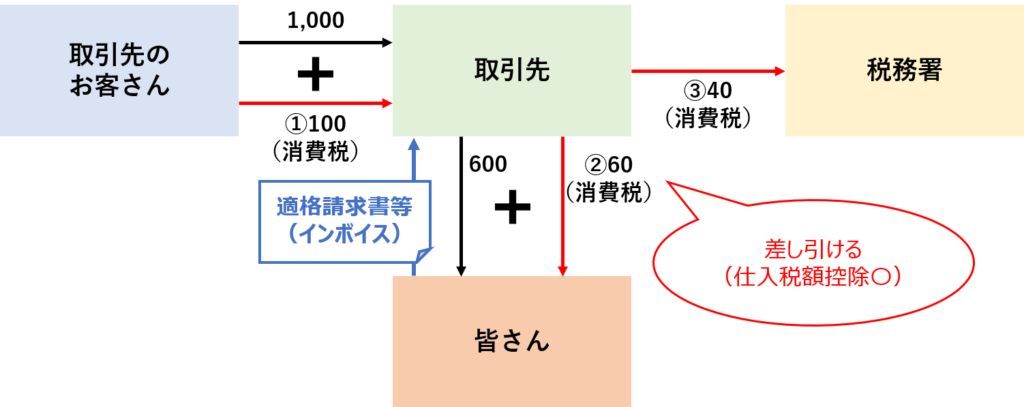

ここで、皆さんの取引先が売上1,000万円を超えている消費税課税事業者であるケースを考えてみましょう。

上図は、個人事業主や小規模企業である皆さんが取引先(消費税課税事業者)にインボイスを発行するケースを示していますが、この場合、取引先では皆さんに支払った消費税について「仕入税額控除」できるため、インボイス制度が始まる前と消費税負担は変わりません。

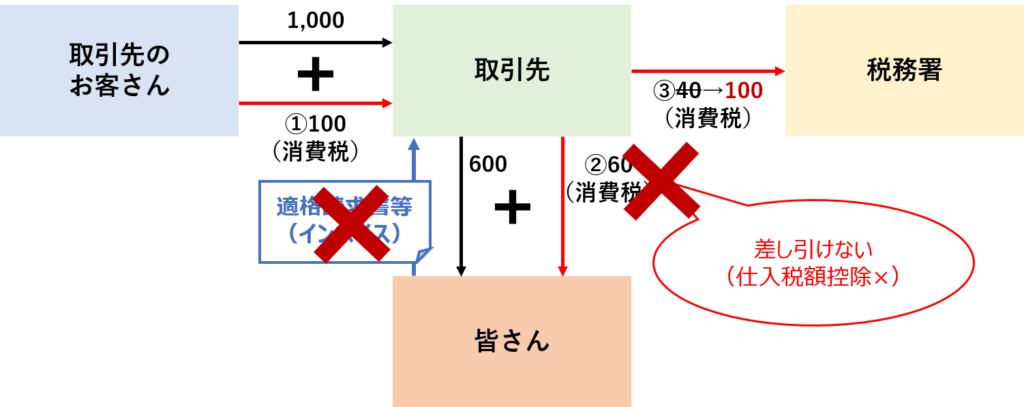

一方で、上図のように、個人事業主や小規模企業である皆さんがインボイスを発行しない場合、インボイス制度開始後は、取引先では皆さんに支払った消費税について「仕入税額控除」をすることができません。そのため、インボイス制度が始まる前と比べると消費税負担が60増えてしまいます。

これは取引先にとっては大きな問題となので、インボイスを発行してくれない皆さんとの取引をやめて、インボイスを発行してくれる仕入先に切り替えようとするかもしれません。

だんだんと、「インボイス制度」の内側に秘められた毒が見えてきたでしょうか・・・?

インボイスを発行するには?

ここで「いやいや、じゃあ、インボイスとやらを発行すればいいだけでしょう?」という皆さんの心の声が聞こえてきそうですが、それは確かにその通りなのです。インボイスを発行すれば、これまでと何も変わらないのですが、最大の問題は、「インボイスを発行できるのが消費税を払う課税事業者だけで、免税事業者は発行できない」という点です。

個人事業主や小規模企業の皆さんの中には、売上が1,000万円以下の免税事業者の方も多くいらっしゃると思います。これまで、そうした皆さんは、制度的に消費税の納税を免除され、守られてきたのですが、この「インボイス制度」によってそのご加護もなくなってしまうのです。

インボイス制度の開始によって消費税課税事業者になることを選択すると、これまで合法的に得をしていた消費税分を税務署に納めなくてはならなくなります。

このように、これまで免税事業者であった皆さんにとっては、課税事業者になることによって追加的な支出が大きく発生することが見込まれます。

もちろん、課税事業者となることを強制されるわけではないので、「インボイス制度」開始以降も免税事業者のままという選択肢もあり得ます。そして、お客さんの多くが免税事業者であるようなB to Cのビジネスであれば、お互いインボイスの有無は関係ないので、対応は不要かもしれません。

しかし、売り先であるお客さんの多くが消費税課税事業者である場合は、上述した通り、インボイスが発行できない免税事業者からものやサービスを購入しても、仕入税額控除ができないので、免税事業者である皆さんからではなく、インボイスが発行できる他の課税事業者との取引に切り替えてしまうかもしれません。

インボイス制度への対応策

こうした事態を避けるために今からできる対応策としては以下のことが考えられますが、どれもスモールビジネスを行う皆さんにとってはなかなか難しい選択になるかもしれません。

- あえて課税事業者となって消費税を支払う

- 消費税分を値下げする

- お客さんと交渉してインボイスがなくてもこれまで通りの価格で受注できるようにする

このように一見、スモールビジネスを行う個人事業主、小規模企業の皆さんにとっては関係のないように見える「インボイス制度」ですが、実は巡り巡ってこれまで免税事業者として消費税の納税をしなくてもよいとされてきた方々にも非常に大きな影響があるのです。

制度が開始されるのはまだ2年近く先ですが、自分のビジネスにどのような影響があるか、どうやって対応していくかを今から検討し、準備しておくことが大切です。

まとめ

- 「インボイス制度」は、2023年10月1日から開始される消費税の新しい仕組み

- 制度開始後は、「インボイス(=適格請求書等)」がないと仕入税額控除ができなくなる

- インボイスを発行できるのは、消費税課税事業者のみで免税事業者は発行できない

- 消費税課税事業者のお客さんを多くもつ現状免税事業者の個人事業主、小規模企業は、制度開始後にあえて課税事業者となり、消費税を納めなければならない可能性がある

- 今のうちから、自分のビジネスへの影響、対応策を検討しておくことが重要である

確定申告にお困りの方は・・・

ささめ税務会計事務所は、生活・文化・芸術領域で活動するクリエイター、スモールビジネスを行う創業間もない事業者の皆さまに、様々なサポートを行っております。

確定申告をはじめとして、税務・会計、経営でのお困りごとがありましたら、お問い合わせフォームよりお気軽にお問い合わせください。